"Evolução dos Preços da Gasolina no Estado do Ceará (01/01/2021 a 31/08/2021)"

No decorrer deste exercício, nos deparamos com constantes aumentos nos preços dos combustíveis, mais precisamente na gasolina, havendo, inclusive, uma narrativa veiculada, por meio das mídias, de que o ICMS, principal imposto cobrado pelos estados, seria o influenciador dessas alterações de preços, consistindo, pois, no vilão da atual situação. Corroborando com esse entendimento, a Petrobras, principal refinador de petróleo do Brasil, está divulgando um vídeo no seu site (https://petrobras.com.br/pt/nossas-atividades/precos- de-venda-de-combustiveis/), e na plataforma Youtube¹, mencionando os esforços desenvolvidos na prospecção, produção e refino, bem como tentando demonstrar o preço praticado por ela enquanto refinaria, no entanto, destacando, com especial recorte que a incidência do ICMS afeta sobremaneira o preço da gasolina, tendo por base, apenas e tão somente, dados coletados no período de 29/08/2021 a 04/09/2021.

Há alguns dias, mais precisamente no dia 10/09/2021, a Procuradoria-Geral Estado do Rio Grande Sul em conjunto com mais 11 estados e o Distrito Federal (Pará, Maranhão, Sergipe, Piauí, Bahia, Amazonas, Pernambuco, Espírito Santo, Goiás, Amapá e Minas Gerais), ajuizou, em Brasília/DF, a Ação Civil Pública contra a Petrobras, alegando, entre outros fatores, a propaganda enganosa e solicitando a retirada da veiculação.

Por fazermos parte do quadro de servidores do serviço púbico estadual, atuando há muito tempo na área da administração tributária, especialmente no monitoramento e fiscalização do segmento dos combustíveis, por não concordar com as narrativas apresentadas, resolvemos externar, por intermédio desta nota, uma visão estritamente técnica sobre a matéria, abordando de forma bastante simplificada o modelo tributário em vigor, informando como efetivamente está ocorrendo a evolução dos preços da gasolina e esclarecendo como a incidência dos principais tributos, legalmente devidos sobre esse produto, influenciam o seu preço de venda, deste sua industrialização na refinaria de petróleo, até sua venda ao consumidor final, na bomba do posto de combustível.

Então, a presente nota técnica pretende passar ao largo dos termos rebuscados usualmente aplicados na legislação e na regulamentação, bem como, evitar aqueles termos específicos, normalmente, utilizados por todos os agentes que atuam no mercado dos combustíveis e adotar uma linguagem mais simples e direta que torne mais fácil o entendimento por qualquer cidadão/cidadã que se interesse pela leitura e conhecimento deste trabalho.

Inicialmente, é forçoso reconhecer que a cobrança de 29% sobre o preço final de qualquer produto não se traduz em carga tributária baixa, porém, sobre a gasolina, este percentual cuja denominação refere-se à alíquota do imposto, não é alterado constantemente no Estado do Ceará. Oportuno deixar registrado as duas últimas alterações ocorridas. A primeira em março de 2004, com a adição de 2% sobre a alíquota de 25%, vigente na época, para constituição do Fundo Estadual de Combate à Pobreza (FECOP), instituído pela Lei Complementar nº 37, de 26/11/2003 e a segunda em março de 2016 com a elevação de 27% para 29%, por meio da Lei nº 13.892, de 27/11/2015.

Portanto, se o Estado do Ceará, há mais de 5 anos e cinco meses não altera a carga tributária de ICMS incidente sobre a gasolina, como este imposto pode estar impactando o preço do produto? É o que tentaremos demonstrar a seguir.

(1. https://www.youtube.com/watch?v=6Gz_7rWCaNI&t=2s)

Normalmente, a gasolina percorre as seguintes etapas de comercialização:

1ª Etapa - industrialização na refinaria de petróleo e venda para a distribuidora de combustível com a denominação de gasolina “A”;

2ª Etapa - venda da distribuidora de combustível para o posto de gasolina, com a denominação de gasolina “C”, pois nesta etapa é adicionada, pelo distribuidor, o percentual de álcool anidro, atualmente fixado em 27% pelos órgãos reguladores do setor. Portanto, um litro de gasolina “C”, vendida no posto revendedor contém 73% de gasolina “A” com adição de 27% de álcool anidro.

3ª Etapa - venda do posto de combustível para o consumidor final.

Ademais, o preço da gasolina é formado pela composição dos seguintes itens:

- Preço de venda da refinaria. Valor que corresponde ao preço praticado pela refinaria quando realiza a venda da gasolina;

- Tributos federais. São cobrados de forma monofásica, ou seja, incidem somente uma vez por ocasião da venda da gasolina “A” na refinaria;

- Tributo estadual – ICMS. Este consiste em um imposto plurifásico, incidindo ao longo de toda cadeia produtiva, ou seja, cobrado em cada etapa de comercialização, porém, por ser não cumulativo, compensa-se o montante devido em cada etapa com o montante cobrado na etapa anterior, devido ao princípio constitucional da não-cumulatividade (CF, artigo 155, § 2°, inciso I). Como forma de simplificar e impor mais segurança a cobrança do ICMS, foi instituído o regime de substituição tributária na venda dos combustíveis, que consiste em cobrar na 1ª etapa (venda da refinaria) o ICMS devido nesta etapa e por substituição tributária o ICMS devido nas etapas posteriores até o consumidor final.

Assim, a substituição tributária permite a cobrança monofásica do ICMS, elegendo para tanto um contribuinte substituto (refinaria) que será o responsável pela retenção e pelo recolhimento de toda a carga tributária que incide ao longo da cadeia de comercialização. Desta feita, por meio da substituição tributária, estabeleceu-se que o pagamento da carga tributária de ICMS ocorra em etapa anterior àquela em que efetivamente ocorreria o fato ou fatos geradores futuros do tributo. O deslocamento da exigência do tributo devido para o início da cadeia de comercialização objetiva um maior controle das operações e minimiza possíveis casos de evasão fiscal.

Merece destacar que a parcela do ICMS devido por substituição tributária retido na 1ª etapa (venda refinaria), é calculada tomando por base o Preço Médio Ponderado a Consumidor Final (PMPF), estabelecido em ATO COTEPE e publicado pelo Conselho Nacional de Política Fazendária – CONFAZ, tendo como referência o preço constante nos cupons fiscais eletrônicos emitidos pelos postos de combustíveis; (LC 87/06, artigo 8°, § 4º);

Relevante mencionar também que o álcool anidro é comercializado sem a cobrança do ICMS, ocorrendo sua mistura à gasolina dentro da distribuidora de combustível, portanto, na 2ª etapa de comercialização. Por regra específica, a cobrança total do ICMS devido nos 27% de álcool anidro constante na composição da gasolina, está embutido na parcela relativa à substituição tributária retido na 1ª etapa (venda refinaria) e ajustada ao preço pago pelo consumidor final via PMPF.

- Custo operacional da distribuidora e despesa com álcool anidro, adicionado do seu lucro;

- Custo operacional do posto de combustível adicionado do seu lucro.

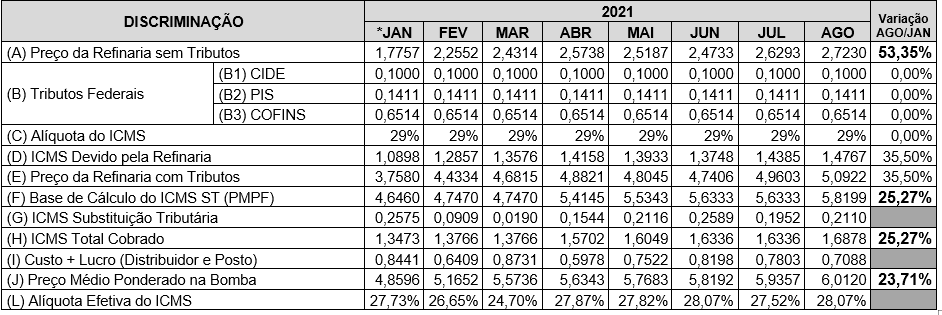

Em anexo a esta Nota Técnica está demonstrada a evolução mensal dos preços em um litro de gasolina, bem como a cobrança dos principais tributos. O estudo foi elaborado com base nas informações obtidas na base de dados das notas fiscais eletrônicas emitidas no Estado do Ceará, no período de 01/01/2021 a 31/08/2021, sobre os quais realizamos os seguintes comentários:

- Segundo os dados apresentados, deduzimos que o aumento do preço da gasolina foi motivado pelos reajustes que ocorreram no preço de venda da refinaria sem tributos, na ordem de 53,35% em 31/08/2021, cujo valor de venda foi de R$ 2,7230, comparado com o valor da venda em 01/01/2021, que era de R$ 1,7757;

- Qualquer que seja o percentual de adição do álcool anidro na gasolina, autorizado pelo órgão competente, não interfere, sob hipótese nenhuma, no preço de venda da refinaria.

- Os tributos federais não foram majorados no período;

- Foi mantida a carga tributária do ICMS com alíquota de 29% sobre o valor de venda do produto. Claro está que se o preço de venda aumenta o valor do ICMS aumenta na mesma proporção. Situação semelhante e basilar à incidência deste imposto sobre qualquer mercadoria sujeita à sua tributação, não apenas ao produto gasolina;

- O ICMS cobrado por substituição tributária consiste em mera parcela da sua carga tributária total, assim, aumenta ou diminui de acordo com a diferença entre o preço de venda da refinaria com tributos e o PMPF;

- Não ocorreu expansão das margens praticadas pelo distribuidor e pelo posto de combustível;

- O preço médio ponderado ao consumidor final (PMPF), não foi aumentado na mesma proporção do preço da refinaria sem tributos devido aos fatos descritos nos itens 2, 3, 4 e 5 acima. Enquanto o preço da refinaria sem tributos aumentou 53,35%, o ICMS total cobrado aumentou 25,27%, e o preço pago pelo consumidor na bomba só aumentou 23,71%.

Dito isto, cabe a Petrobras, principal refinador de petróleo do mercado brasileiro, postar-se de maneira mais realista, condizentes com os fatos em curso e utilizar os meios públicos para esclarecer o consumidor brasileiro dos verdadeiros motivos que elevaram o preço da gasolina vendida no mercado local.

A metodologia adotada nesta nota poderá ser utilizada para análise do aumento de preços do óleo diesel e do gás de cozinha.

ANEXO

COMPOSIÇÃO DO PREÇO DE UM LITRO DE GASOLINA (R$)

Fonte: Os dados foram obtidos através da base dados da Nota Fiscal Eletrônica (NF-e) e nos sistemas coorporativos da SEFAZ/CE, compreendendo:

- (A) Preço da Refinaria sem Tributos: Preço médio de venda da gasolina na refinaria subtraído os tributos federais e o ICMS, obtidos na base de dados da NF-e

- (B) Tributos Federais: Composto dos valores relativos a CIDE, PIS e COFINS cobrados na gasolina;

- (C) Alíquota do ICMS: Percentual cobrado sobre a venda da gasolina;

- (D) ICMS Devido pela Refinaria: Valor do ICMS devido na venda da gasolina na refinaria. (D) = (E) x (C);

- (E) Preço da Refinaria com Tributos: (E) = (A) + (B) + (D);

- (F) Base de Cálculo do ICMS ST (PMPF): Preço Médio Ponderado a Consumidor Final (PMPF), estabelecido em ATO COTEPE, divulgado no sítio: https://www.confaz.fazenda.gov.br. Sobre esse valor foi embutido o Fator de Conversão de Volume (FCV)

- (G) ICMS Substituição Tributária: Parcela do ICMS devido nas etapas subsequente até o consumidor tendo como base de cálculo o PMPF. (G) = (F) x (C) – (D);

- (H) ICMS Total Cobrado: Carga tributária total embutido no litro de gasolina. (H) = (D) + (G);

- (I) Custo + Lucro (Distribuidor e Posto): Média dos custos operacionais e despesas com o álcool anidro adicionado dos lucros auferidos pela distribuidora e pelo posto de combustível. (I) = (J) – (E) – (G);

- (J) Preço Médio Ponderado na Bomba: Preço médio ponderado efetivo pago pelo consumidor final na bomba dos postos de combustíveis, obtido na base de dados dos cupons fiscais eletrônicas;

- (L) Alíquota Efetiva do ICMS: Percentual efetivo do ICMS incidente sobre o preço médio ponderado pago pelo consumidor final na bomba dos postos de combustíveis. (L) = (H) / (J) x 100.

Variação: Variação percentual entre os preços praticados em 01/01/2021 e 31/08/2021.

*OBS: Foram considerados os preços médios praticados no primeiro faturamento da refinaria em janeiro de 2021.